Le nuove regole sulle compensazioni

Il D.L. n. 50/2017, contenente “Disposizioni urgenti in materia finanziaria, iniziative a favore degli enti territoriali, ulteriori interventi per le zone colpite da eventi sismici e misure per lo sviluppo”, pubblicato nella G.U. Serie Generale n. 95 del 24 aprile 2017, in vigore dallo stesso giorno, ha previsto all’articolo 3 diverse modifiche alle compensazioni introdotte dall’articolo 17 del D. Lgs. n. 241/1997.

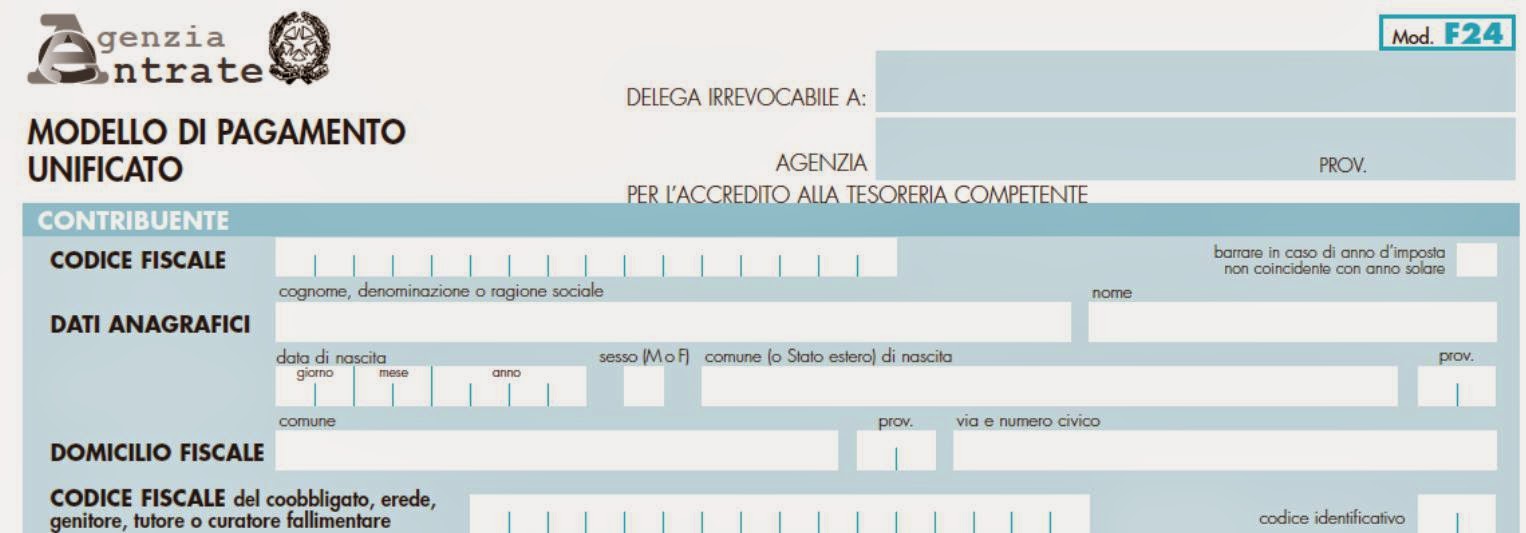

Il presente documento fornisce una prima indicazione in particolare sul tema dei nuovi obblighi in ordine alle compensazioni di crediti all’interno del Mod. F24. Sul tema è già intervenuta l’Agenzia delle Entrate, con la risoluzione n. 57/E del 4 maggio scorso, senza però chiarire tutti i dubbi applicativi delle nuove disposizioni.

Ma vediamo nel dettaglio le novità portate da queste “misure per lo sviluppo” .

COMPENSAZIONE MEDIANTE SERVIZI TELEMATICI DELL’AGENZIA DELLE ENTRATE

Dal 24 aprile le deleghe F24 per il pagamento di imposte e contributi dei titolari di partita IVA, contenenti crediti in compensazione relativi a IVA, imposte sui redditi e relative addizionali, ritenute alla fonte, imposte sostitutive delle imposte sul reddito, IRAP e crediti d’imposta da indicare nel quadro RU della dichiarazione dei redditi, non potranno più essere presentate presso istituti bancari e poste mediante l’utilizzo del servizio home banking. Tale preclusione riguarda anche le deleghe con saldo diverso da zero e dunque con importi da pagare. Sostanzialmente, così come previsto per le compensazioni di crediti IVA superiori a 5 mila euro, la presenza dei crediti in compensazione descritti in precedenza obbliga il contribuente ad avvalersi esclusivamente dei servizi dell’Agenzia delle Entrate.

Gli unici canali consentiti sono:

– i canali telematici dell’Agenzia delle Entrate Entratel o Fisconline. Occorre essere utenti abilitati ai canali e possedere un conto corrente presso una delle banche convenzionate con l’Agenzia delle Entrate o presso Poste Italiane;

– un professionista o un altro soggetto abilitato quale intermediario dell’Agenzia delle Entrate.

I contribuenti dovranno dunque organizzarsi tempestivamente per evitare le criticità derivanti dalle numerose scadenze previste per le prossime scadenze fiscali e contributive (IVA, contributi previdenziali INPS, INAIL, ritenute fiscali ed altro ancora).

Relativamente alla tipologia dei crediti in compensazione ai sensi dell’art. 17 del D. Lgs. n. 241/1997, per i quali è necessario l’utilizzo delle dei servizi telematici messi a disposizione dall’Agenzia delle Entrate, la disposizione prevede che si tratta esclusivamente dei seguenti crediti:

– IVA;

– imposte sui redditi e relative addizionali;

– ritenute alla fonte;

– imposte sostitutive delle imposte sul reddito;

– imposta regionale sulle attività produttive;

– crediti d’imposta da indicare nel quadro RU della dichiarazione dei redditi.

Si ritiene che tra i crediti in compensazione soggetti a tale procedura non rientrino quelli relativi al cd. bonus 80 euro previsto dall’articolo 1 del D.L. n. 66/2014, anticipato dai datori di lavoro quali sostituti di imposta ai titolari di lavoro dipendente ed assimilato aventi diritto.

Il bonus, infatti, non risulta tra quelli indicati dal citato articolo 37, comma 49-bis, del decreto-legge 4 luglio 2006, n. 223, convertito, con modificazioni, dalla legge 4 agosto 2006, n. 248.

Oltremodo presenta caratteristiche di specialità rispetto agli altri crediti di imposta, in quanto il sostituto di imposta svolge un’attività di erogazione del bonus per conto dell’Agenzia delle Entrate.

Peraltro, tale caratteristica di specialità era già stata evidenziata dalla Fondazione Studi dei Consulenti del Lavoro nel parere n.1 del 13 giugno 2014 e confermata dall’Agenzia delle Entrate con la circolare n. 22/E dell’1 luglio 2014 seppure relativamente ad altri limiti in materia di compensazione di crediti.

Analoga esclusione si ritiene debba riguardare anche la compensazione dei rimborsi da assistenza fiscale dei sostituti di imposta che, a seguito delle modifiche introdotte dall’articolo 15 del decreto legislativo n. 175 del 2014, dal 2015, devono essere effettuate mensilmente in compensazione con le modalità di cui all’art. 17 del d. lgs. n. 241 del 1997. Come già evidenziato, infatti, si tratta di compensazioni per le quali è cambiata la modalità di recupero delle somme anticipate dai sostituti di imposta, i quali hanno effettuato un rimborso per conto dell’Amministrazione finanziaria nell’ambito dell’attività di assistenza fiscale. Anche tali tipologie di compensazioni assumono carattere di specialità.

Tale interpretazione è stata peraltro avvallata dal Direttore centrale Normativa dell’Agenzia delle Entrate, Annibale Dodero, che in occasione del Forum lavoro tenutosi il 17 maggio 2017, ha risposto ad alcuni quesiti in tema di compensazioni, precisando in particolare che:

- i crediti rimborsati ai dipendenti per liquidazione 730 sono esclusi dal visto nel caso in cui siano utilizzati per compensarli con delle ritenute, cioè qualora la compensazione sia interna;

- il c.d. bonus 80 euro è escluso dall’utilizzo dei servizi telematici dall’Agenzia delle entrate, perché non è un’imposta, bensì un bonus che è stato anticipato al contribuente da parte del sostituto d’imposta e che gli viene semplicemente restituito;

- i crediti rimborsati ai dipendenti per liquidazione 730 sono esclusi dai servizi telematici dall’Agenzia.

DECORRENZA DELLE NUOVE DISPOSIZIONI

Per quanto concerne i versamenti la risoluzione dell’Agenzia delle Entrate n. 57/E del 4 maggio 2017 ha fatto presente che, in considerazione dei tempi tecnici necessari per l’adeguamento delle procedure informatiche, il controllo in merito all’utilizzo obbligatorio dei servizi telematici dell’Agenzia delle entrate in presenza di F24 presentati da titolari di partita IVA che intendono effettuare la compensazione di crediti ai sensi dell’articolo 17 del D. Lgs. n. 241 del 1997 inizierà solo a partire dal 1° giugno p.v..

Da notare che il documento di prassi si limita ad evidenziare che fino a tale data l’Amministrazione finanziaria non sarà in grado di effettuare il controllo in merito all’utilizzo obbligatorio dei servizi telematici dell’Agenzia delle Entrate, ma questo non significa che la disciplina non sia da intendersi comunque vigente e, quindi, obbligatoria sin dal 24 aprile 2017. Si auspica a tal fine che l’Agenzia delle Entrate, viste le difficoltà operative determinate dalle nuove modalità di pagamento, anche in ossequio a quanto previsto dallo Statuto del Contribuente, non dia luogo all’applicazione di sanzioni o chiarisca se potranno continuare ad applicarsi le vecchie regole fino al 1° giugno. Va ricordato, a tal fine, che lo Statuto del Contribuente Legge n. 212 del 2000 prevede, in ogni caso le disposizioni tributarie non possono prevedere adempimenti a carico dei contribuenti la cui scadenza sia fissata anteriormente al sessantesimo giorno dalla data della loro entrata in vigore.

CONCLUSIONI

Le modifiche previste dall’articolo 3 del D.L. n. 50/2017, in vigore dal 24 aprile scorso, hanno la finalità di contrastare gli abusi e le frodi registrate dall’Agenzia delle Entrate in materia di compensazioni.

Verosimilmente, rischiano di creare enormi disagi alla maggioranza dei contribuenti corretti che, invece, si troveranno ad affrontare gravosi adempimenti ed oneri e dovranno necessariamente rivolgersi ai soggetti abilitati.

Questi ultimi, peraltro, saranno chiamati a rispondere alle inevitabili e numerose richieste, fisiologicamente legate alla serialità dei crediti fiscali oggetto della nuova disciplina, che periodicamente sono esposti a credito in compensazione nei modelli F24, oltremodo in un periodo nel quale il Legislatore, contrariamente al processo di semplificazione auspicato, ha introdotto ulteriori e numerosi nuovi adempimenti (es. comunicazioni periodiche IVA).

Riferimenti:

D.L. n. 50/2017, pubblicato nella G.U. Serie Generale n. 95 del 24 aprile 2017

Risoluzione Agenzia Entrate n. 57/E del 4 maggio 2017

Circolare n. 4 della Fondazione Studi Cdl