Le nuove regole sulle compensazioni

Il 15 giugno 2017 il Senato ha approvato definitivamente il Ddl di conversione del Decreto Legge n. 50/2017 (Manovra correttiva), che era stato pubblicato sulla Gazzetta Ufficiale il 24 aprile 2017.

Con la definitiva conversione in legge sono stati confermati e, in alcuni casi, aumentati i vincoli in materia di compensazione dei crediti fiscali.

Il presente documento fornisce un’analisi dei nuovi obblighi.

È stata confermata la riduzione da 15.000 a 5.000 euro del limite oltre il quale per utilizzare in compensazione orizzontale i crediti erariali è obbligatoria l’apposizione del visto di conformità.

La novità riguarda i crediti relativi:

- alle imposte dirette sui redditi (IRPEF e IRES) e alle relative addizionali;

- alle imposte sostitutive delle imposte sul reddito;

- all’IRAP;

- alle ritenute alla fonte;

- al credito IVA annuale.

Per le start up innovative la soglia è stata, invece, mantenuta a 50.000 euro in relazione ai crediti IVA annuali, per il periodo di iscrizione nella sezione speciale del Registro Imprese.

In sede di conversione del Decreto sono state inoltre introdotte novità in tema di crediti IVA trimestrali.

| La compensazione orizzontale dei crediti IVA infrannuali, a seguito della presentazione del Modello IVA TR, per importi superiori a 5.000 euro, necessiterà anch’essa del visto di conformità. |

È stato altresì modificato il momento da cui è possibile fruire del credito IVA: la compensazione può essere effettuata a partire dal 10° giorno successivo a quello di presentazione della Dichiarazione IVA annuale o del Modello IVA TR. Precedentemente il termine era fissato al 16° giorno del mese successivo a quello di presentazione dei modelli.

Ricordiamo che, in alternativa all’apposizione del visto di conformità, rimane valida la possibilità per i soggetti sottoposti alla revisione legale dei conti, ex art. 2409-bis c.c., di avvalersi della sottoscrizione dei soggetti che effettuano il controllo contabile.

L’Agenzia Entrate, con la Risoluzione n. 57/E/2017 ha chiarito che le nuove norme del D.L. n. 50/2017 trovano applicazione per tutti i comportamenti tenuti dopo la loro entrata in vigore e, pertanto, alle dichiarazioni presentate dal 24 aprile 2017.

Ne consegue che, per le dichiarazioni già presentate entro il 23 aprile scorso prive del visto di conformità (ossia il modello IVA 2017, ma, ad esempio, anche le dichiarazioni relative alle imposte dei redditi e all’IRAP di soggetti con esercizio non coincidente con l’anno solare), restano applicabili i precedenti vincoli.

Per analogia, considerato che l’obbligo di asseverazione del Modello IVA TR per i rimborsi trimestrali è intervenuto solo in fase di conversione in Legge del Decreto, si ritiene che per i Modelli IVA TR già presentati, seppur successivamente al 23 aprile, privi del visto di conformità, restano applicabili i precedenti vincoli. Le nuove disposizioni si applicheranno invece ai Modelli IVA TR, riferiti al secondo trimestre 2017, da presentare in luglio 2017.

In caso di violazione dei nuovi obblighi in materia di compensazione l’Agenzia Entrate procederà al recupero dei crediti utilizzati in violazione delle nuove modalità, dei relativi interessi e all’irrogazione delle sanzioni.

Con l’approvazione della Legge, a partire dal 1° gennaio 2018, si riducono anche i tempi di rimborso dei crediti IVA derivanti da operazioni in split payment, in quanto i rimborsi non saranno più eseguiti dall’Agente della Riscossione, ma dalla struttura di gestione di cui all’art. 22, comma 3, del D.Lgs. n. 241/1997.

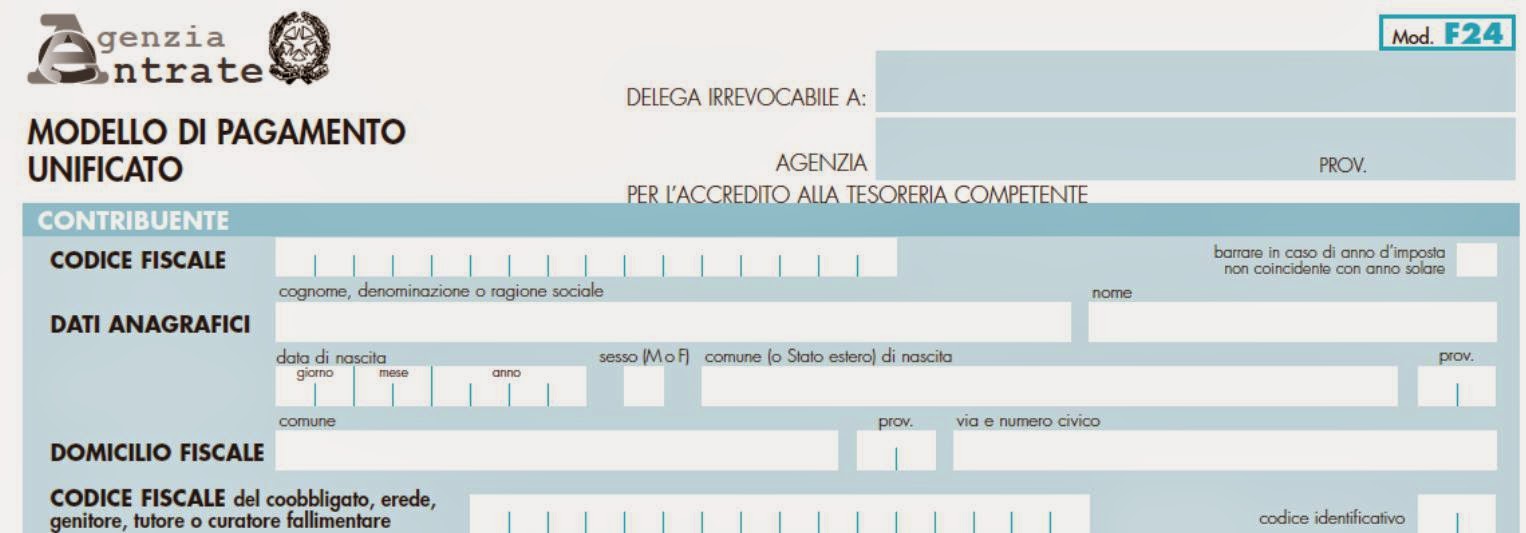

Per i soggetti titolari di Partita IVA il Decreto Legge n. 50/2017 ha altresì introdotto l’obbligo di utilizzare i servizi telematici messi a disposizione dall’Agenzia Entrate (Entratel o Fisconline – no home banking) qualora essi vogliano compensare orizzontalmente, per qualsiasi importo, crediti IVA (annuali o relativi a periodi inferiori), ovvero crediti relativi alle imposte sui redditi e alle relative addizionali, alle ritenute alla fonte, alle imposte sostitutive delle imposte sul reddito, all’imposta regionale delle attività produttive e dei crediti d’imposta da indicare nel quadro RU della Dichiarazione dei redditi.

Pertanto attualmente gli unici canali consentiti per una operare una compensazione sono:

– i canali telematici dell’Agenzia delle Entrate Entratel o Fisconline. Occorre essere utenti abilitati ai canali e possedere un conto corrente presso una delle banche convenzionate con l’Agenzia delle Entrate o presso Poste Italiane;

– un professionista o un altro soggetto abilitato quale intermediario dell’Agenzia delle Entrate.

L’Agenzia Entrate, con la Risoluzione n. 68/E/2017 ha voluto chiarire quali tributi impongono l’utilizzo dei canali telematici fornendo un elenco dettagliato di codici tributo la cui compensazione obbligava già i titolari partita IVA a presentare il modello F24 tramite i servizi telematici; si tratta di crediti da agevolazioni fiscali o incentivi.

L’Allegato 2 al documento, invece, riporta l’elenco dei codici tributo il cui utilizzo in compensazione comporta, dopo il D.L. n. 50/2017, l’utilizzo dei canali telematici.

Nella Risoluzione viene però evidenziato che l’obbligo di cui sopra non sussiste quando nella medesima delega di pagamento vi sono particolari codici tributo, riportati nell’Allegato 3 alla Risoluzione, che comportano l’utilizzo del credito in compensazione su un debito della stessa natura, ad esempio gli acconti e i versamenti periodici IVA.

| Codice per utilizzo credito in compensazione | Codice pagamenti compensazione interna (su un debito della stessa natura) |

| Imposte sostitutive | |

| 1792 | 1790, 1791, 1792 |

| 1795 | 1793, 1794, 1795 |

| 1800 | 1798, 1799, 1800 |

| 1830 | 1829, 1830 |

| 1842 | 1840, 1841, 1842 |

| Imposte sui redditi e addizionali | |

| 2003 | 2001, 2002, 2003 |

| 2006 | 2004, 2005, 2006 |

| 2114 | 2114, 2115, 2116 |

| 3844 | 3843, 3844 |

| 4001 | 4001, 4033, 4034 |

| 4005 | 4003, 4004, 4005 |

| 4041 | 4041, 4044, 4045 |

| 4043 | 4043, 4047, 4048 |

| 4722 | 4722, 4723, 4724 |

| IRAP | |

| 3800 | 3800, 3812, 3813 |

| 3883 | |

| IVA | |

| 6036 | 6001, 6002, 6003, 6004, 6005, 6006, 6007, 6008, 6009, 6010, 6011, 6012, 6013, 6031, 6032, 6033, 6034, 6035, 6099, 6720, 6721, 6722, 6723, 6724, 6725, 6726, 6727 |

| 6037 | |

| 6038 | |

| 6099 | |

| Tabella riassuntiva Allegato 3 della Risoluzione n. 68/E/2017. | |

Riferimenti normativi:

(1) Art. 3 del D.L. del 24/04/2017 n. 50, convertito in Legge in data 15/06/2017.

(2) Risoluzione n. 57/E del 04/05/2017.

(3) Risoluzione n. 68/E del 09/06/2017.